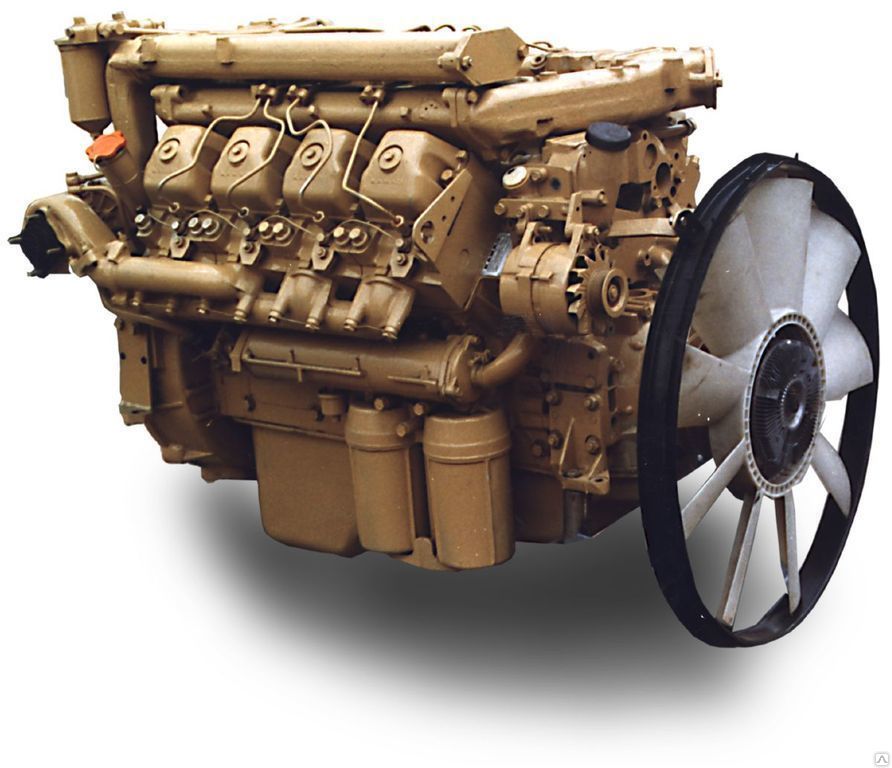

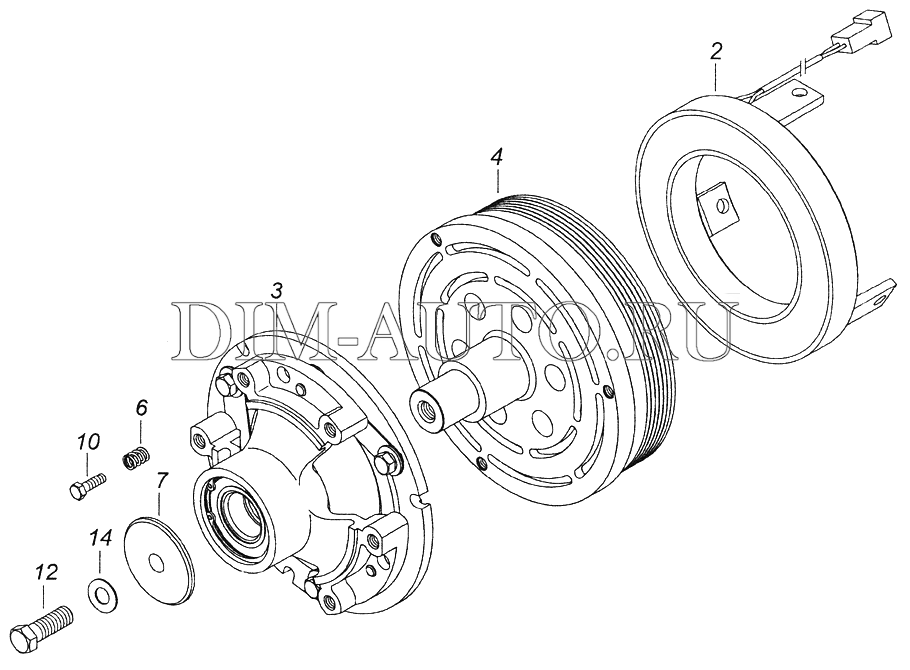

MAXPOWER Вискомуфта вентилятора КамАЗ-4308,65115 6ISBe285,740,30 под крыльчатку D=654мм MAXPOWER, 1390711, 020002742

Варианты доставки

Компания «БалтКам» предлагает своим клиентам два способа получить заказ:

СамовывозВы всегда можете забрать заказ самостоятельно в одном из наших филиалов. После размещения заказа товар уже через час будет готов к выдаче!

ДоставкаУ нас есть большой парк собственных автомобилей, которыми осуществляется пополнение филиалов и доставка автозапчастей по Санкт-Петербургу и ЛО, по Москве и Московской области, по Нижнему Новгороду, Набережным Челнам и во многих других регионах РФ. Мы также доставляем Ваши заказы транспортными компаниями и курьерскими службами, автомобильным, железнодорожным и воздушным транспортом в самые кратчайшие сроки!

Более подробно можно ознакомиться по ссылке: Доставка

Гарантия на оригинальные автозапчасти

Оригинальные автозапчасти — это товары, выпущенные производителем транспортного средства, либо под его контролем с маркировкой на них товарного знака (логотипа) данного автопроизводителя. Группа БАЛТКАМ предоставляет гарантию качества на оригинальные автозапчасти сроком 45 календарных дней. Если иной срок устанавливается заводом-изготовителем, то устанавливается гарантийный срок завода-изготовителя.

Группа БАЛТКАМ предоставляет гарантию качества на оригинальные автозапчасти сроком 45 календарных дней. Если иной срок устанавливается заводом-изготовителем, то устанавливается гарантийный срок завода-изготовителя.

Гарантия на неоригинальные автозапчасти

Неоригинальные автозапчасти / аналоги — это товары, независимых компаний-производителей, специализирующихся на выпуске деталей определенной группы для различных марок и моделей автомобилей. На неоригинальные запчасти Группа БАЛТКАМ предоставляет гарантию сроком 30 календарных дней. Если иной срок устанавливается заводом-изготовителем, то устанавливается гарантийный срок завода-изготовителя.

Условия возврата для розничных клиентов

Условия обмена или возврата товаров, приобретенных в Фирменной Сети Магазинов БАЛТКАМ, регламентируются Законом РФ «О защите прав потребителей» и зависят от качества возвращаемого товара, а также от того, каким образом был приобретен товар (в розничном магазине или в internet-магазине).

Возврат возможен при сохранности товарного вида и без следов установки в течение 14 календарных дней.

Возврат товара, приобретенного в internet-магазине

Вы вправе отказаться от товара в любое время до его передачи, а после передачи товара — в течение семи дней.

При возврате товара надлежащего качества, наличие следов эксплуатации, нарушение товарного вида или целостности упаковки/комплектации может служить основанием для отказа в удовлетворении требований о возврате/замене товара.

Заявления на возврат (для физ.лиц, для юр.лиц) принимаются:

- По электронной почте [email protected]

- Через Почту России заказным письмом.

Срок рассмотрения заявки на возврат составляет 3 рабочих дня, решение высылается на Ваш электронный адрес.

При положительном рассмотрении заявки о возврате необходимо:

- заполнить и распечатать форму заявления

- сдать заявление вместе с деталью в розничный магазин БАЛТКАМ (в котором был приобретен товар) или, в случае удаленной доставки, отправить транспортной компанией.

Возврат денежных средств осуществляется в течение 10 дней со дня предъявления Заявления о возврате товара, а также документов, подтверждающих факт и условия покупки указанного товара.

Для возврата деталей, приобретенных в розничном магазине, обращайтесь в магазин, в котором была приобретена деталь или в центральный офис по адресу: Санкт-Петербург, пр. Полюстровский, 54.

Штуцер 16*ерш 15/14 СПЕЦ 740,30-3509273

Страна производителя: Россия

Характеристики

Характеристики Наличие

Характеристики

Характеристики

Наличие

Доступно на складах

Адрес магазина

Режим работы

Наличие

Волгоградская улица, 105

с 8:00 до 19:00

Наличие:

Нет в наличии

Сухумское шоссе, 110А

с 8:00 до 19:00

Наличие:

Нет в наличии

Шоссейная улица, 150

с 8:00 до 20:00

Наличие:

Нет в наличии

Волгоградская улица, 99

с 8:00 до 19:00

Наличие:

Нет в наличии

Просмотренные товары

140 ₽

Артикул: 740,30-3509273

На складе 2 шт.

Штуцер 16*ерш 15/14 СПЕЦ 740,30-3509273

В корзину

ASC 740: Оценочные скидки | Bloomberg Tax

TOPIC

29 июля 2022 г.

ASC 740 регулирует, как компании признают влияние налога на прибыль на свою финансовую отчетность в соответствии с ОПБУ США. Это относится только к налогам, основанным на доходах, а не налогам с продаж, заработной платы или налогам на имущество, согласно ASC 740-10.

Оценочные скидки влияют на положение ASC 740 по налогу на прибыль, требуемое ОПБУ США. Как и в большинстве случаев налоговых резервов, правильное использование оценочных поправок требует знаний в области налогообложения и бухгалтерского учета.

К счастью, практикующим специалистам больше не нужно вести громоздкие электронные таблицы, чтобы документировать свою оценку необходимости оценочной надбавки или вычислять надбавку. Bloomberg Tax Provision предлагает комплексное решение ASC 740 для налоговых резервов, позволяющее компаниям легко обрабатывать оценочные скидки.

Запросить демонстрацию

Что такое оценочный резерв для отложенных налоговых активов?

Оценочная скидка — это механизм, который компенсирует счет отложенного налогового актива.

Компания должна выполнить анализ после рассмотрения двухэтапного стандарта признания в отношении неопределенных налоговых позиций. Все имеющиеся доказательства – как положительные, так и отрицательные – должны быть рассмотрены, чтобы определить, на основе веса этих свидетельств, необходима ли оценочная поправка на отложенные налоговые активы. Это не вопрос налогового законодательства, а вопрос суждения относительно будущего компании.

В отношении оценочных резервов вопрос заключается в том, насколько вероятно, что отложенные налоговые активы могут быть фактически использованы компанией.

Компания может прийти к разным выводам в разных налоговых юрисдикциях относительно необходимости оценочной поправки для одного и того же предприятия или предприятий.

В этом видеоролике представлен обзор основных концепций бухгалтерского учета для оценочных поправок, включая источники налогооблагаемого дохода, положительные и отрицательные доказательства и стратегии налогового планирования. [18:55]

[18:55]

Загрузить: The Essential Guide to ASC 740

Это простое в использовании руководство содержит пошаговые инструкции и помогает преодолеть самые большие трудности с фоном, подробностями и примерами того, как ASC 740 взаимодействует с различные налоговые законы и корпоративные факты.

Когда требуется резерв на оценку отложенного налогового актива?

ASC 740-10-30-18 говорится, что будущая реализация налоговой выгоды от существующей вычитаемой временной разницы или переноса на будущие периоды в конечном итоге зависит от того, имеет ли компания достаточный налогооблагаемый доход соответствующего характера (например, обычный доход или прирост капитала) в течение периода переноса/переноса, предусмотренного налоговым законодательством.

Следующие четыре возможных источника налогооблагаемого дохода могут быть доступны в соответствии с налоговым законодательством для реализации налоговых льгот по вычитаемым временным разницам и переносам.

- Будущее восстановление существующих временных разниц

- Будущая налогооблагаемая прибыль без учета восстановления временных разниц и переноса на будущие периоды

- Налогооблагаемый доход за предыдущий год (годы), если налоговое законодательство разрешает перенос

- Стратегии налогового планирования (см. параграф 740-10-30-19), которые при необходимости могут быть реализованы, например, для:

- Ускорение налогооблагаемых сумм для использования переносимых сумм с истекающим сроком действия

- Изменение характера налогооблагаемых или вычитаемых сумм из обычного дохода или убытка в прирост капитала или убыток

- Переход с необлагаемых налогом инвестиций на налогооблагаемые

Стратегии налогового планирования

Согласно ASC 740-10-55-39 подходящей стратегией налогового планирования является действие, которое:

- Является разумным и осуществимым. Менеджмент должен иметь возможность реализовать стратегию и рассчитывать на это, если необходимость не исчезнет в будущем.

Например, руководству не нужно будет применять эту стратегию, если доход, полученный в более позднем году, использует всю сумму, переносимую с текущего года.

Например, руководству не нужно будет применять эту стратегию, если доход, полученный в более позднем году, использует всю сумму, переносимую с текущего года. - Организация обычно может не брать, но берет, чтобы предотвратить истечение срока действия неиспользованного операционного убытка или налогового кредита, перенесенного на будущие периоды. Все различные стратегии, которые, как ожидается, будут использоваться в деловых или налоговых целях, кроме использования переносимых сумм, срок действия которых истек бы неиспользованным, для целей данного подраздела подразумеваются в оценке руководством будущего налогооблагаемого дохода и, следовательно, не подлежат налогообложению. стратегии планирования, поскольку этот термин используется в этом разделе.

- Приведет к реализации отложенных налоговых активов. Влияние квалификационных стратегий налогового планирования должно признаваться при определении суммы оценочного резерва.

При оценке потребности в оценочной поправке стратегии налогового планирования включают:

- Выборы для целей налогообложения

- Стратегии, которые сдвигают предполагаемый будущий налогооблагаемый доход между годами, и

- Стратегии, меняющие предполагаемую схему и сроки будущих сторнирований временных разниц

План, предусматривающий репатриацию доходов от организации, доходы которой соответствуют критериям бессрочного возврата, не является стратегией налогового планирования.

Необходимость учета временных разниц

При оценке потребности в оценочной поправке от компании, которая не может прогнозировать будущие доходы, может потребоваться составить график восстановления временных разниц для определения суммы отложенных налоговых обязательств (DTL), которые, как ожидается, будут зачтены ДТА. Компания должна использовать систематическую и логичную методологию для планирования разворотов. Если другие источники налогооблагаемого дохода недоступны, компания должна отразить оценочную поправку против остаточной суммы соглашений об избежании двойного налогообложения, которые не компенсируются соглашениями об избежании двойного налогообложения при составлении графика.

80-процентное ограничение на использование федерального NOL и ограничение на вычет процентов по Разделу 163(j) в сочетании с неограниченным переносом этих атрибутов на будущие периоды влияют на то, как планируется сторнировать DTA.

Оценочный резерв учитывается исключительно в отношении СИД, а не СИД. В той мере, в какой DTL сторнируют и позволят компании использовать все свои DTA, оценочный резерв не создается. Следовательно, компании, которые определили, что оценочная скидка необходима, часто регистрируют оценочную скидку, равную сумме, на которую DTA превышает DTL.

В той мере, в какой DTL сторнируют и позволят компании использовать все свои DTA, оценочный резерв не создается. Следовательно, компании, которые определили, что оценочная скидка необходима, часто регистрируют оценочную скидку, равную сумме, на которую DTA превышает DTL.

Смотреть по запросу: вебинар по оценочным скидкам

Узнайте об основных концепциях учета оценочных поправок, включая следующие темы: источники налогооблагаемого дохода, положительные и отрицательные доказательства и налоговые последствия оценочных поправок.

Какие доказательства используются при анализе оценочного резерва?

Согласно ASC 740-10-30-22 примеры (не обязательные условия) положительных доказательств, которые могут поддержать вывод о том, что оценочная скидка не требуется при наличии отрицательных доказательств, включают, но не ограничиваются следующим:

- Существующие контракты или твердый портфель продаж, которые принесут более чем достаточную налогооблагаемую прибыль для реализации отложенного налогового актива на основе существующих цен реализации и структуры затрат

- Превышение оцененной стоимости актива над налоговой базой чистых активов предприятия в сумме, достаточной для реализации отложенного налогового актива

- Сильная история доходов, за исключением убытка, который создал будущую вычитаемую сумму (перенос налогового убытка или вычитаемая временная разница), в сочетании с доказательствами, указывающими на то, что убыток (например, необычная, нечастая или чрезвычайная статья) является отклонением, а не случайностью.

продолжающееся состояние

продолжающееся состояние

Отрицательные доказательства

В соответствии с ASC 740-10-30-21 сделать вывод о том, что оценочная скидка не требуется, сложно, когда есть отрицательные доказательства, такие как совокупные убытки за последние годы. Другие примеры отрицательных доказательств включают, но не ограничиваются следующим:

- История операционных убытков или налоговых льгот, переносимых на будущие периоды, срок действия которых истекает неиспользованными

- Убытки, ожидаемые в ближайшие годы (от прибыльной в настоящее время организации)

- Неурегулированные обстоятельства, которые, в случае их неблагоприятного разрешения, отрицательно скажутся на будущих операциях и уровне прибыли на постоянной основе в последующие годы

- Период переноса и переноса на будущие периоды настолько короткий, что может ограничить получение налоговых льгот, если ожидается восстановление значительной вычитаемой временной разницы в течение одного года или предприятие ведет традиционно циклическую деятельность

Вес, придаваемый положительным и отрицательным свидетельствам

ASC 740-10-30-23 гласит, что организация должна использовать суждение при рассмотрении относительного влияния отрицательных и положительных свидетельств. Вес, придаваемый потенциальному влиянию отрицательных и положительных доказательств, должен быть соизмерим со степенью, в которой они могут быть объективно проверены. Чем больше отрицательных доказательств существует, тем больше положительных доказательств необходимо и тем труднее обосновать вывод о том, что оценочный резерв не требуется для некоторой части или всего отложенного налогового актива. Совокупный убыток за последние годы является значительным негативным свидетельством, которое трудно преодолеть.

Вес, придаваемый потенциальному влиянию отрицательных и положительных доказательств, должен быть соизмерим со степенью, в которой они могут быть объективно проверены. Чем больше отрицательных доказательств существует, тем больше положительных доказательств необходимо и тем труднее обосновать вывод о том, что оценочный резерв не требуется для некоторой части или всего отложенного налогового актива. Совокупный убыток за последние годы является значительным негативным свидетельством, которое трудно преодолеть.

Согласно ASC 740-10-30-24, будущая реализация налоговой выгоды иногда ожидается для части, но не всего отложенного налогового актива, и граница между двумя частями может быть неясной. В этих обстоятельствах требуется применение суждения, основанного на тщательной оценке всех имеющихся доказательств, для определения части отложенного налогового актива, в отношении которой вероятность того, что налоговая выгода не будет реализована, более чем высока.

На практике компании часто регистрируют оценочную поправку в периоде, в котором они сообщают о совокупном убытке до налогообложения, скорректированном на постоянные статьи, на основе предыдущих 12 кварталов деятельности. Компания в такой ситуации, как правило, не будет рассматривать прогнозы будущих доходов как положительное свидетельство.

Компания в такой ситуации, как правило, не будет рассматривать прогнозы будущих доходов как положительное свидетельство.

Надбавки за оценку и компенсация, основанная на акциях

В отношении СИДН, связанных с вознаграждениями, основанными на акциях, наличие подводных опционов (т. е. опционов, в которых цена исполнения превышает справедливую стоимость) не является отрицательным доказательством при рассмотрении необходимости оценки разрешение. Однако, если отложенный налоговый актив, связанный с подводными опционами, является существенным, он должен раскрываться.

Станьте экспертом: Ресурсный центр ASC 740

Bloomberg Tax предлагает различные ресурсы, чтобы помочь компаниям с ASC 740, признавая влияние подоходного налога на их финансовую отчетность.

Как учитываются оценочные скидки в соответствии с ASC 740?

Если будет принято решение о необходимости оценочного резерва, наличие СДН, относящихся к нематериальным активам с неопределенным сроком полезного использования, приведет к ситуации, когда признанный оценочный резерв либо превысит сумму любого нетто-соглашения об избежании двойного налогообложения, либо потребует признания оценочного резерва для компании в чистой позиции DTL.

Выпуск оценочной поправки

Оценочная поправка должна быть сторнирована в периоде, в котором положительные доказательства перевешивают отрицательные. Восстановление оценочной поправки будет отражено в качестве отложенного налогового вычета.

Компания должна уделить особое внимание своевременному предоставлению оценочного резерва. Компаниям следует уделять особое внимание промежуточному периоду, в котором становятся известны или становятся известны доказательства в отношении признания или сторнирования оценочного резерва.

Отсутствие обратной связи с прочим совокупным доходом

Некоторые статьи отражаются в составе прочего совокупного дохода (ПСД), а не в отчете о прибылях и убытках. Эти статьи включают в себя корректировки пересчета валюты (CTA), пенсии и актуарные прибыли и убытки после выхода на пенсию и амортизацию затрат на предыдущие услуги, а также нереализованные прибыли и убытки по ценным бумагам, имеющимся в наличии для продажи (AFS), среди прочего.

В случае создания оценочной надбавки в отношении статьи, учитываемой в составе прочего совокупного дохода, оценочная скидка не будет отражаться в составе прочего совокупного дохода, а вместо этого будет отражаться в составе расходов по налогу на прибыль.

Промежуточная отчетность

Для промежуточной отчетности, если часть учтенной или удаленной оценочной поправки относится к деятельности текущего года (т. е. прибыль, постоянные статьи и сторнирование временных статей), эта сумма включается в годовую эффективную налоговую ставку расчет, а не корректировка дискретно. И наоборот, сумма оценочного резерва, относящегося к прошлым и будущим доходам, раскрывается как отдельная статья.

См. наш инструмент: Расчет точных резервов

Самое мощное программное обеспечение для расчета ASC 740 на рынке, Bloomberg Tax Provision, решает технические и технологические проблемы, связанные с расчетом резерва по подоходному налогу.

Я работал с налоговым программным обеспечением всю свою карьеру, и эта программа — настоящая жемчужина.Он автономный, простой, мощный и эффективный. Bloomberg Tax Provision делает все правильно с первого раза. Я не могу сказать достаточно хороших слов об этом.

Шерри Труп

Менеджер по налогам и финансовой отчетности

Novo Building Products

Прочтите полный пример из практики.

Я реализовал другое программное обеспечение, и с этим было проще всего разобраться. Это было всего за несколько недель, прежде чем мы полностью реализовали и воссоздали наше положение предыдущего года, готовое к работе.

Менеджер по корпоративным налогам

Flexential

Прочтите полный пример из практики.

С уверенностью ориентируйтесь в налоговом положении ASC 740

Bloomberg Tax Financial Accounting предлагает экспертный контекст и непревзойденный контент, чтобы специалисты по финансовому учету могли уверенно ориентироваться в нюансах ОПБУ США. Получите доступ к анализу и интерпретации, подготовленным практикующими специалистами, в наших портфелях, которые помогут вам разработать и внедрить сложные стратегии бухгалтерского учета. Нет доступа? Запросить демо.

Нет доступа? Запросить демо.

Получите подробные рекомендации и отраслевые перспективы по возникающим вопросам бухгалтерского учета

Правильное определение скорости

Получите сверку ставок — наиболее тщательный результат вашего налогового положения — прямо с этим бесплатным отчетом, объясняющим три основные проблемы.

Корпоративные соображения и возможности планирования

Узнайте, как проводить налоговые исследования, в том числе почему это необходимо, этапы процесса и методы быстрого и эффективного поиска.

Посмотрите сами

Не подписчик? Получите знания и инструменты в области налогообложения с помощью нашего программного обеспечения и исследовательской платформы — запросите цену прямо сейчас.

Запрос цен

Подоходный налог | ОПБУ динамика

ASC 740, Налоги на прибыль , обеспечивает признание, первоначальную оценку, последующую оценку, представление и раскрытие информации по налогу на прибыль в финансовой отчетности./67.gif)

Хотя ASC 740 охватывает только учет налогов на основе дохода , он имеет довольно широкую сферу применения. Он применяется ко всем организациям, деятельность которых облагается подоходным налогом, включая отечественные и иностранные организации, а также некоммерческие организации. Кроме того, некоторые аспекты ASC 740, например, связанные с неопределенностью налога на прибыль, применяются даже к организациям, которые не облагаются подоходным налогом!

В финансовой отчетности компании вы можете найти многочисленные статьи, относящиеся к налогам на прибыль, включая текущие налоги к уплате или получению, отложенные налоговые активы, отложенные налоговые обязательства, оценочную поправку, текущие налоговые расходы или выгоды, отложенные налоговые расходы или выгоды и общую сумму расход или доход по налогу на прибыль. Все эти пункты взаимосвязаны и вытекают из следующего уравнения:

Все эти пункты взаимосвязаны и вытекают из следующего уравнения:

Как видно из уравнения, общий расход (или прибыль) по налогу на прибыль, представленный в отчете о прибылях и убытках компании, состоит из двух ключевых компонентов: текущего налога и отложенного налога. Однако важно отметить, что расход или доход по налогу на прибыль на самом деле является остаточной суммой после применения метода активов/обязательств и расчета балансовых сумм как текущего, так и отложенного налога.

Текущие налоги на прибыль

Интересно, что ASC 740 уделяет мало внимания расчету текущих налогов на прибыль, за исключением особых соображений, таких как учет неопределенности в налогах на прибыль, которая влияет на текущие налоги. Это связано с тем, что большая часть учета текущих налогов оставлена на усмотрение налогового кодекса, что вполне нормально, поскольку текущие налоги, подлежащие уплате (или получению), и получающиеся в результате расходы (или выплаты) по текущему подоходному налогу преимущественно представляют собой «сумму, причитающуюся правительству за год», который исходит из текущего положения по налогу на прибыль, основанного на налоговом кодексе.

Текущее налоговое резервирование, которое опять-таки в значительной степени основано на декларации по налогу на прибыль, может быть далее разбито на следующие части: Налоговый кодекс сверяет прибыль по GAAP с налогооблагаемой прибылью.

Постоянные разницы – это статьи, которые включаются в финансовый доход до налогообложения, но никогда не включаются в налогооблагаемый доход, или – статьи, которые входят в налогооблагаемый доход, но никогда не включаются в финансовый доход до налогообложения. Почти все эти различия вытекают непосредственно из налогового кодекса. Примером в Соединенных Штатах являются представительские расходы, которые указываются как расходы в отчете о прибылях и убытках компании, но не подлежат вычету для целей налогообложения.

Временные разницы – это разницы между налоговой базой актива или обязательства и его суммой, отраженной в финансовой отчетности. В отличие от постоянных разниц, эти разницы приведут к налогооблагаемым или вычитаемым суммам в последующие годы, когда заявленная сумма актива или обязательства будет возмещена или погашена соответственно. Другим способом описания временных разниц могут быть «временные разницы». Они являются результатом статей, которые учитываются в финансовой отчетности сейчас, но не будут включены в налоговую декларацию до определенного момента, или наоборот. Временные разницы также влияют на отложенный налоговый резерв, который более подробно описан ниже.

Другим способом описания временных разниц могут быть «временные разницы». Они являются результатом статей, которые учитываются в финансовой отчетности сейчас, но не будут включены в налоговую декларацию до определенного момента, или наоборот. Временные разницы также влияют на отложенный налоговый резерв, который более подробно описан ниже.

Другие элементы также влияют на расчет текущих налогов, например, неопределенные налоговые позиции.

Наш курс «Подоходные налоги: обзор ASC 740» представляет собой обзор ASC 740 путем изучения положения о подоходном налоге.

Отложенный налог на прибыль

Определение временной разницы дано в предыдущем разделе. Временные разницы, умноженные на соответствующую налоговую ставку, приводят к возникновению отложенных налогов. Вычитаемые временные разницы приводят к возникновению отложенных налоговых активов, а налогооблагаемые временные разницы приводят к возникновению отложенных налоговых обязательств. Но почему? Помните, что временные разницы приводят к возникновению налогооблагаемых или вычитаемых сумм в последующие годы. Поскольку ОПБУ США требует учета по методу начисления, эти статьи должны отражаться в финансовой отчетности в текущем периоде, что приводит к возникновению отложенных налогов.

Поскольку ОПБУ США требует учета по методу начисления, эти статьи должны отражаться в финансовой отчетности в текущем периоде, что приводит к возникновению отложенных налогов.

Расходы или доходы по отложенному налогу на прибыль основаны на изменении отложенных налоговых активов и обязательств с начала периода до конца периода следующим образом:

Определение изменения отложенных налогов включает применение ASC 740, который следует принципу базового метода активов/обязательств. Шаги по учету отложенных налогов можно резюмировать следующим образом:

Как видно из шагов, учет отложенных налогов сосредоточен в первую очередь на балансе. На шаге 1 суммы всех активов и обязательств по GAAP сравниваются с их соответствующей налоговой базой, основанной на налоговом кодексе. Любые возникающие разницы считаются временными разницами, если не применяется исключение. ASC 740 имеет ряд ограниченных исключений в отношении признания отложенных налогов. Хотя их всего несколько, они важны для понимания и часто имеют строгие критерии применения.

На этапе 2 любые разницы, выявленные на этапе 1, отделяются в зависимости от того, приводят ли они к возникновению будущих налогооблагаемых сумм или будущих вычитаемых сумм. Иногда это легко определить, но часто это не интуитивно. Наш курс «Подоходные налоги: отложенный налог и скидка на оценку» дает практическое руководство о том, как это сделать, а также многочисленные примеры.

Шаг 3 может показаться простым, но необходимо учитывать несколько моментов. Для расчета отложенных налогов ASC 740 требует, чтобы компании использовали действующую налоговую ставку, которая, как ожидается, будет применяться к налогооблагаемому доходу в периоды, в которых ожидается восстановление статьи(ей) отложенного налога. Кроме того, при определении соответствующей применимой ставки необходимо учитывать дифференцированные налоговые ставки (если применимо) и другие положения налогового законодательства (например, разные ставки для разных видов доходов). Влияние любых изменений действующих налоговых ставок в последующие годы признается путем корректировки отложенных налогов с зачетом, признанным в отчете о прибылях и убытках.

Шаг 4 часто требует наибольшего внимания. Отложенные налоговые активы должны быть уменьшены на оценочную поправку, если на основании всех имеющихся данных более вероятно, что некоторая часть или все отложенные налоговые активы не будут реализованы. Оценочный резерв должен быть достаточным для уменьшения отложенных налоговых активов до суммы, которая скорее всего будет реализована, чем не реализована. Какие доказательства? Как узнать, можно ли реализовать отложенный налоговый актив? Для реализации отложенного налогового актива должен существовать будущий налогооблагаемый доход. Этот будущий налогооблагаемый доход должен иметь надлежащий характер и быть доступным в периоде, в котором ожидается восстановление отложенных налоговых активов. ASC 740 предусматривает четыре возможных источника налогооблагаемого дохода:

- Налогооблагаемый доход за предыдущий год (годы) перенесения, если перенос разрешен в соответствии с налоговым законодательством

- Будущее восстановление существующих налогооблагаемых временных разниц (т.

е. отложенных налоговых обязательств)

е. отложенных налоговых обязательств) - Будущая налогооблагаемая прибыль без учета восстановления временных разниц и переноса на будущие периоды

- Стратегии налогового планирования

Все имеющиеся свидетельства, как положительные, так и отрицательные, должны учитываться при определении необходимости оценочного резерва. Следует придавать большее значение объективным доказательствам, а не субъективным. Первые два источника дают довольно объективные свидетельства, потому что в первую очередь относятся к уже имевшим место событиям. Вторые два источника считаются субъективными, поскольку они зависят в первую очередь от наступления или ненаступления будущего события. Вот почему при оценке необходимости и размера оценочной надбавки часто требуется серьезное суждение.

Оценочная надбавка не является суммой «установил и забыл». Изменения обстоятельств, которые приводят к изменению суждения о возможности реализации отложенного налогового актива в будущие годы, должны учитываться путем соответствующей корректировки оценочного резерва.

Наш курс «Подоходный налог: отложенный налог и резерв на оценку» предлагает глубокое погружение в поэтапную методологию учета отложенных налогов.

Неопределенность в отношении налога на прибыль

Неопределенность в отношении налога на прибыль возникает из-за того, что налоговое законодательство часто подлежит толкованию и может относиться к характеру, обоснованности, сумме или срокам налоговой позиции. Таким образом, может быть неясно, будет ли налоговая позиция, принятая (или подлежащая принятию) в налоговой декларации и, следовательно, отраженная в финансовой отчетности, подтверждена после проверки налоговыми органами. Возникающая в результате этого неопределенность приводит к возникновению вопросов о том, следует ли отражать в финансовой отчетности принятые или подлежащие принятию налоговые позиции по налоговым декларациям до того, как они будут разрешены налоговыми органами. ASC 740 содержит конкретные рекомендации по учету неопределенности в подоходном налоге:

- Сосредоточено на том, как операции будут рассматриваться в соответствии с налоговым законодательством и должны ли позиции, сделанные в отношении налоговых деклараций, отражаться в финансовых отчетах

- Применяется ко всем налоговым позициям, учитываемым по ASC 740

- Содержит руководство по признанию, оценке, прекращению признания, процентам и штрафам, представлению и раскрытию информации

Это еще одна область учета налога на прибыль, которая требует значительных суждений. Кроме того, руководство по бухгалтерскому учету довольно обширно. Наш курс «Подоходные налоги: неопределенность в подоходном налоге» посвящен выявлению и учету неопределенности в подоходном налоге с использованием рекомендаций, изложенных в ASC 740.

Кроме того, руководство по бухгалтерскому учету довольно обширно. Наш курс «Подоходные налоги: неопределенность в подоходном налоге» посвящен выявлению и учету неопределенности в подоходном налоге с использованием рекомендаций, изложенных в ASC 740.

Прочие соображения

ASC 740 содержит рекомендации по ряду других вопросов, включая представление, раскрытие информации, соображения промежуточного периода и внутрипериодное распределение налогов. В целом изложение довольно простое. Отложенные налоги должны быть представлены в балансе как долгосрочные и могут быть зачтены и представлены как единая сумма, если они возникают в одном и том же налоговом компоненте предприятия в одной и той же налоговой юрисдикции. ASC 740 также включает многочисленные требования к раскрытию информации.

В ASC 740 имеются особые требования к «распределению налога внутри периода». Это руководство требует поэтапного подхода, при котором расходы или доходы по налогу на прибыль распределяются между продолжающейся деятельностью, прекращенной деятельностью, прочим совокупным доходом и собственным капиталом. правил и исключений, связанных с этим распределением, и это, пожалуй, самая сложная область учета налога на прибыль.

правил и исключений, связанных с этим распределением, и это, пожалуй, самая сложная область учета налога на прибыль.

Хорошей новостью является то, что ASC 740 и IAS 12 имеют схожие цели и основные принципы. На самом деле они в целом очень похожи. Однако есть некоторые отличия.

Основные отличия:

ОПБУ США | МСФО |

Признается отдельный оценочный резерв для уменьшения отложенных налоговых активов до суммы, которая скорее всего будет реализована, чем не реализована. | Отложенные налоговые активы признаются в той мере, в какой существует вероятность их реализации (т. е. нетто-подход). |

Текущие и отложенные налоги оцениваются на основе налоговых ставок, действующих на отчетную дату. | Текущие и отложенные налоги оцениваются на основе налоговых ставок, действующих или по существу действующих на отчетную дату. |

Исключение в отношении признания отложенных налогов существует в отношении передачи запасов внутри организации, что приводит к увеличению налоговой базы. | Такого исключения не существует. |

Оба ОПБУ предусматривают исключения в отношении признания отложенного налога в отношении инвестиций в дочерние компании, иностранные совместные предприятия и объекты инвестиций по методу долевого участия, если выполняются определенные требования, однако конкретные критерии применения различаются. | |

Изменения в статьях отложенных налогов, которые первоначально были признаны не в составе прибылей и убытков (например, прочий совокупный доход), обычно отражаются в составе прибылей и убытков. | Изменения в статьях отложенных налогов, которые первоначально были признаны не в составе прибылей и убытков (например, ПСД), также не учитываются в составе прибылей и убытков. |

Для налоговых позиций, которые скорее всего будут сохранены, признание такой налоговой позиции основано на наибольшей сумме налоговой выгоды, которая скорее всего будет реализована. | Для налоговых позиций, которые налоговые органы вряд ли примут (или примут полностью), влияние налоговой неопределенности отражается при оценке текущего или отложенного налога с использованием либо метода наиболее вероятной суммы, либо метода ожидаемой стоимости. |

Различия, отмеченные выше, не являются единственными различиями между ASC 740 и МСФО (IAS) 12. Более полное освещение различий между ними см. в передовых разработках бухгалтерских фирм «Большой четверки». Ссылки см. в разделе «Бухгалтерские ресурсы» ниже.

Присоединяйтесь к революции с GAAP Dynamics!

Учебные курсы по GAAP Dynamics предназначены для того, чтобы помочь ведущим бухгалтерским фирмам и многонациональным компаниям выйти за рамки привычного обучения. Наши курсы постоянно обновляются, и постоянно добавляются новые курсы, так что заходите почаще! Ниже приведены некоторые из наших курсов, связанных с подоходным налогом.

Наши курсы постоянно обновляются, и постоянно добавляются новые курсы, так что заходите почаще! Ниже приведены некоторые из наших курсов, связанных с подоходным налогом.

Подоходный налог: Обзор ASC 740 — ASC 740 Подоходный налог является одной из самых страшных тем для любого CPA, потому что это может быть очень запутанной темой! Но это не обязательно! Этот курс электронного обучения (1.0 CPE), отвечающий требованиям CPE, знакомит вас с положением о подоходном налоге и охватывает требуемое раскрытие информации для финансовой отчетности по ОПБУ США. В этом тренинге по подоходному налогу мы начнем с самого начала. Ознакомившись со сферой применения ASC 740, вы ознакомитесь с элементами положения о подоходном налоге, включая текущие налоги и отложенные налоги. Затем мы углубимся в отложенные налоги, в том числе о том, как их определить, как рассчитать и как понять их влияние на эффективную налоговую ставку. Этот онлайн-курс завершается рассмотрением раскрытия информации и обзором различных требований к раскрытию информации в ASC 740.

Узнать больше

Налог на прибыль: отложенный налог и скидка на оценку — Понимание учета налога на прибыль в соответствии с ASC 740 Налоги на прибыль имеет много интересных нюансов, одним из которых является концепция отложенных налогов! В этом курсе электронного обучения (2.0 CPE), отвечающем требованиям CPE, мы углубимся в методологию из пяти шагов, которую вы можете использовать при учете отложенных налогов в соответствии с ASC 740. После обсуждения каждого шага мы углубимся в концепцию оценочного резерва. , что необходимо, если вероятность того, что организация не сможет использовать свои отложенные налоговые активы, высока. Этот онлайн-курс завершается всесторонним изучением конкретного случая, чтобы вы могли применить то, что вы только что узнали.

Узнать больше

Подоходный налог: неопределенность в подоходном налоге — Является ли налоговое законодательство черно-белым? Нет, определенно нет! В налоговом законодательстве есть много серых зон, заставляющих компании занимать позиции, которые могут или не могут быть подтверждены при проверке налоговыми органами. Эта неопределенность в подоходном налоге влияет на финансовую отчетность, а также на налоговую декларацию. ASC 740 «Налоги на прибыль» содержит рекомендации о том, как учитывать эту неопределенность в финансовой отчетности. Теперь, когда вы хорошо разбираетесь в бухгалтерском учете подоходного налога в соответствии с ASC 740, пришло время поднять свои налоговые знания на новый уровень! В этом курсе электронного обучения (1.5 CPE), отвечающем требованиям CPE, мы изучаем выявление и учет неопределенности в подоходном налоге, используя руководство ASC 740.

Эта неопределенность в подоходном налоге влияет на финансовую отчетность, а также на налоговую декларацию. ASC 740 «Налоги на прибыль» содержит рекомендации о том, как учитывать эту неопределенность в финансовой отчетности. Теперь, когда вы хорошо разбираетесь в бухгалтерском учете подоходного налога в соответствии с ASC 740, пришло время поднять свои налоговые знания на новый уровень! В этом курсе электронного обучения (1.5 CPE), отвечающем требованиям CPE, мы изучаем выявление и учет неопределенности в подоходном налоге, используя руководство ASC 740.

Узнать больше

Мы объединили все эти курсы электронного обучения в коллекцию курсов по подоходному налогу в соответствии с ОПБУ США, чтобы значительно сэкономить!

Узнайте больше о революционных тренировках!

Существует множество ресурсов по учету налога на прибыль в соответствии с ASC 740 и МСФО (IAS) 12. Чтобы сэкономить ваше время на поиск, мы составили список ресурсов ниже, чтобы помочь вам в ваших исследованиях и стремлении освоить учет аренды.

Ресурсы из GAAP Dynamics:

Мы написали несколько блогов по различным конкретным темам учета налога на прибыль, которые перечислены ниже. Нажмите на ссылки, чтобы просмотреть полную запись в блоге.

Учет подоходного налога в соответствии с ASC 740: обзор

Учет подоходного налога в соответствии с ASC 740 — это тема, которую большинство неналоговых бухгалтеров стараются избегать… мы поможем вам разобраться!

Учет подоходного налога в соответствии с ASC 740: отсроченные налоги

Учет подоходного налога в соответствии с ASC 740 является сложной темой для понимания. В этом посте рассматривается учет отложенных налогов и оценочного резерва.

Пример: Учет неопределенных налоговых позиций (ASC 740)

Что такое неопределенная налоговая позиция и как вы учитываете ее в соответствии с ОПБУ США? В этом посте обобщается учет неопределенных налоговых позиций в соответствии с ASC 740 с использованием быстрого примера

Наши любимые ресурсы для учета подоходного налога (ASC 740)

Учет подоходного налога в соответствии с ASC 740 всегда является проблемой, но эта коллекция наших любимых ресурсы сделают это немного проще!

Ясное руководство: неопределенные налоговые позиции и МСФО (КИМСФО 23)

Неопределенность в трактовке налога на прибыль не является новой темой. Но руководство по МСФО (IAS) 12 до сих пор не было точным благодаря КИМСФО 239.0005

Но руководство по МСФО (IAS) 12 до сих пор не было точным благодаря КИМСФО 239.0005

Влияние COVID-19 на учет налога на прибыль в соответствии с ASC 740

Пандемия COVID-19 потребовала многочисленных соображений в области бухгалтерского учета и финансовой отчетности, включая учет налога на прибыль в соответствии с ASC 740.

Налоги и Новый стандарт учета аренды ( ASC 842)

Предприятия готовятся к внедрению ASC 842, но как это повлияет на налоговые отчеты и декларации? В этом посте рассматриваются налоговые последствия нового стандарта учета аренды.

Налоги и новый стандарт признания доходов (ASC 606)

Организации готовятся к внедрению нового стандарта признания выручки (ASC 606). Но как это изменение повлияет на налоговые отчеты и декларации?

Выйдите из пула: изменения в ASC 718 приносят компаниям миллиарды!

Рабочий пример того, как изменения в ASC 718, в частности устранение пула APIC, приносят таким компаниям, как Google и Facebook, миллиарды.

Критерии бессрочной отмены ASC 740 (APB 23): рабочий пример

Как организациям следует применять на практике критерии бессрочной отмены в рамках ASC 740-30 (исключение APB 23)? Этот рабочий пример показывает, как это сделать.

Что читатели финансовой отчетности должны знать о TCJA!

Учет в соответствии с Законом о сокращении налогов и занятости (TCJA) выполнен, но как читатель финансовой отчетности, можете ли вы распознать изменения, связанные со ставкой 21%?

Учет налога на прибыль в соответствии с МСФО (IAS) 12: обзор

Пришло время проявить любовь к одной из самых сложных областей МСФО с помощью этого обзора учета налога на прибыль в соответствии с МСФО (IAS) 12!

Ресурсы FASB и IASB:

- ASC 740, Подоходный налог – Эта ссылка приведет вас к официальному руководству (требуется профессиональная подписка)

- Техническая программа FASB. Часто проекты FASB связаны с подоходным налогом. Используйте эту ссылку, чтобы увидеть, что находится на горизонте.